Новости рынков |МТС-банк хотел бы собрать "сбалансированную" книгу заявок, в том числе с участием институциональных инвесторов, объем размещения Р10-12 млрд, сроки - в ближайшие дни — вице-президент банка

- 18 апреля 2024, 16:04

- |

МТС-банк хотел бы собрать «сбалансированную» книгу заявок, в том числе с участием институциональных инвесторов.

t.me/ifax_go«Мы, конечно, опыт предыдущих сделок на рынке внимательно изучаем и здесь хотим пойти по пути не спекулятивному, чтобы задрать цену по максимуму и запустить туда несбалансированный спрос. Мы хотим сделать сбалансированную „книгу“ с долей участия институциональных инвесторов, достаточно значимой. Конкретные параметры мы будем в момент формирования „книги“ определять. У нас будет наверно еще friends & family часть (акции будут предложены сотрудникам банка и группы — ИФ)», — отметил Ульев.

«Объем размещения — 10-12 млрд рублей. По срокам сделки — мы рассчитываем в ближайшие дни», — сказал он

www.interfax.ru/business/956602

- комментировать

- Комментарии ( 0 )

Новости рынков |Мосбиржа с 25 апреля допустит к торгам акции МТС-банка, тикер - MBNK

- 18 апреля 2024, 10:29

- |

В соответствии с Правилами листинга ПАО Московская Биржа Председателем Правления «17» апреля 2024 года приняты следующие решения:

включить с «25» апреля 2024 года в раздел «Первый уровень» Списка ценных бумаг, допущенных к торгам в ПАО Московская Биржа, в связи с получением заявления:

- акции обыкновенные Публичного акционерного общества «МТС-Банк», регистрационный номер выпуска – 10102268B от 29.04.1993, торговый код – MBNK.

www.moex.com/n69073?nt=0

Новости рынков |МТС допускает IPO нового медиахолдинга в будущем году — Ведомости

- 17 апреля 2024, 13:08

- |

«Возможность IPO мы рассматриваем для любых крупных самостоятельных активов, которые есть в контуре ПАО МТС. Наш медиасегмент под этот параметр подходит. Другой вопрос, что нужно правильно выбрать момент. Прямо сейчас он не наступил.Во-первых, мы только создали вертикаль, а выходить на биржу нужно тогда, когда есть внушительная капитализация и доказательства роста, в том числе в перспективе… Я уверен, что МТС медиа довольно быстро покажет результат, надеюсь, за год», -сказал он, отметив, что для этого необходима соответствующая рыночная конъюнктура, так как «отдавать долю в компании задешево, естественно, никто не хочет».

МТС объединила медиаактивы в единую вертикаль, ее управляющей компанией стало ООО МТС медиа. Активы новой холдинговой структуры формируются из МТС энтертейнмент, видеосервиса Kion, сервиса цифровых книг Строки, стриминга МТС музыка, музыкального лейбла МТС лейбл.

( Читать дальше )

Новости рынков |Инвесторы к настоящему времени могли заработать в 11 случаях из 14 IPO эмитентов, удерживая акции с момента размещения — Цифра Брокер

- 17 апреля 2024, 13:02

- |

Инвесторы к настоящему времени могли заработать в 11 случаях из 14 первичных публичных размещений (IPO) эмитентов в составе нового индекса Мосбиржи IPO, удерживая акции с момента размещения. Такой вывод сделали аналитики «Цифра брокер», оценивая данные на 16 апреля.

Так, положительную доходность с момента размещения показали бумаги Софтлайна (10,12%), Henderson (10,22%), «Европлана» (15,2%), «Мосгорломбарда» (21,6%), «Делимобиля» (26,75%), «Диасофта» (41,22%), Совкомбанка (67,57%), Whoosh (71,89%), «Группы Астра» (82,58%), «Южуралзолото» (97,58%), Genetico (178,13%).

www.vedomosti.ru/investments/news/2024/04/17/1032374-analitiki-tsifra-broker-otsenili-dohodnost-aktsii?from=newsline

Новости рынков |Доля купленных на IPO акций в портфелях частных инвесторов к концу марта 2024г составила 1,6% — Мосбиржа

- 16 апреля 2024, 15:09

- |

По данным на апрель 2023 года, доля купленных на IPO бумаг в портфелях частных инвесторов составляла менее 0,1%.

Ранее Мосбиржа не раскрывала долю IPO-акций в портфелях частных инвесторов.

Согласно данным площадки, самыми «народными» за последние два года стали IPO медицинской компании «Генетико», микрофинансовой компании «КарМани», «Мосгорлобмарда» и ликеро-водочного завода «Кристалл»: в них доля физлиц на первичном размещении составила 100%. Наименьшей — по 50% — доля инвесторов-физлиц была на IPO «Южуралзолота», каршеринга «Делимобиль» и разработчика софта для финсектора «Диасофт».

www.rbc.ru/finances/16/04/2024/661e4f869a79475bd03d10d1?from=newsfeed?utm_source=telegram&utm_medium=messenger

( Читать дальше )

Новости рынков |На российском рынке формируется новая тактика - выход на IPO небольшим объемом, создание ажиотажа по невысокой оценке, а затем после роста капитализации допразмещение по высокой стоимости — Ъ

- 16 апреля 2024, 12:33

- |

Группа «Астра» 15 апреля объявила о начале вторичного публичного размещения (SPO) акций компании. В рамках предложения основной акционер группы предложит 10,5–21 млн акций (5–10% от общего числа). С учетом того, что цена не превысит620 руб. за акцию, акционер может привлечь до 6,5–13 млрд руб., то есть в 1,8–3,7 раза больше объема IPO.

Один из акционеров «Евротранса» с прошлой недели начал предлагать инвесторам акции компании по 250 руб.

О намерении провести SPO в ближайшие два года сообщил «Диасофт».

( Читать дальше )

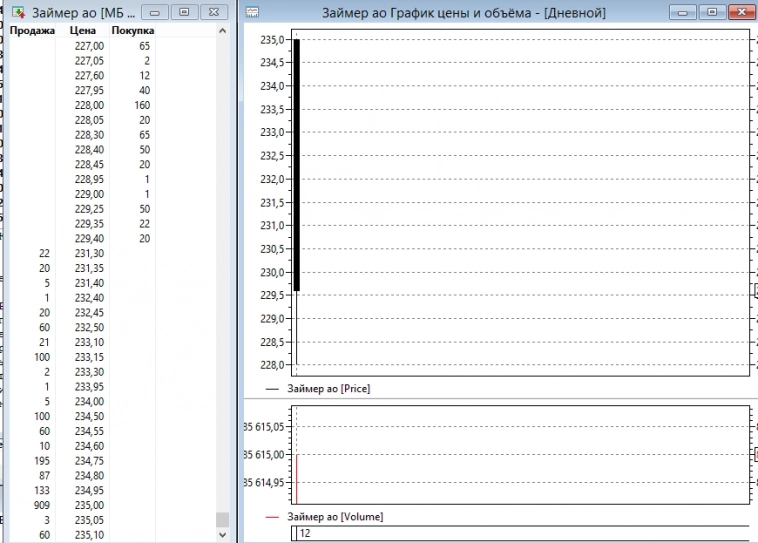

Новости рынков |📈📉Ракеты не получилось: торги акциями Займера начались возле цены размещения - 235 руб

- 12 апреля 2024, 15:11

- |

Новости рынков |Торги акциями Займера начнутся в 15:00 — Мосбиржа

- 12 апреля 2024, 10:44

- |

В соответствии с Правилами листинга ПАО Московская Биржа Председателем Правления «11» апреля 2024 года приняты следующие решения:

- Определить:

- «12» апреля 2024 года как дату начала торгов в процессе обращения следующих ценных бумаг:

| Наименование ценной бумаги | Обыкновенные акции |

| Полное наименование Эмитента | Публичное акционерное общество Микрофинансовая компания «Займер» |

| Тип ценных бумаг | Акции обыкновенные |

| Регистрационный номер выпуска, дата регистрации | 1-01-16767-A от 02.11.2023 |

| Номинальная стоимость | 0,1 рублей |

| Количество ценных бумаг в выпуске | 100 000 000 штук |

| Торговый код | ZAYM |

| ISIN код | RU000A107RM8 |

| Уровень листинга | Третий уровень |

Для акций обыкновенных ПАО МФК «Займер» устанавливается следующее время начала торгов:

- в режиме торгов «Режим основных торгов Т+» – 12 апреля 2024 года с 15:00 по московскому времени с проведением аукциона открытия с 15:00 по 15:10 по московскому времени;

- в режимах торгов Режим переговорных сделок (РПС), «РПС с ЦК», «Неполные лоты», «Междилерское РЕПО», «РЕПО с ЦК – Адресные заявки», «РЕПО с ЦК – Безадресные заявки» – 12 апреля 2024 года с 15:00 по московскому времени;

( Читать дальше )

Новости рынков |Займер: Средняя аллокация розничным инвесторам составила около 14%

- 12 апреля 2024, 10:11

- |

о начале торгов обыкновенными акциями (далее – «Акции») на Московской бирже под тикером ZAYM.

IPO Компании вызвало значительный интерес со стороны как розничных, так и институциональных инвесторов. В рамках IPO было подано около 60 000 заявок от инвесторов

• Средняя аллокация розничным инвесторам составила около 14%

ir.zaymer.ru/news/company-news/post-56

Новости рынков |Инфляцию мы видим порядка 5,2% к 2024г — интервью гендиректора "Эксперт РА" Марины Чекуровой РИА Новости

- 11 апреля 2024, 14:00

- |

+ Банковский бизнес становится все менее маржинальным, интерес к нему падает;

+ возможно формирование нового тренда – продажа банков маркетплейсам — мы видим заинтересованность со стороны гигантов e-commerce: им нужно проводить расчеты, а потенциальный риск нарушения антиотмывочного закона требует особого контроля

+ В 2024г по разным причинам с рынка уйдет порядка 15 банков. Это будет не только принудительная ликвидация, но и слияния и поглощения. Из 15 банков, может быть, пять-шесть ликвидируют принудительно, все остальное будет происходить добровольно.

+ Общая прибыль банковского сектора составит 2,8 триллиона рублей, и 2,1 триллиона придется на топ-10, в числе которых «Сбер», ВТБ, Россельхозбанк, Газпромбанк, Совкомбанк.

+ У средних банков будут нарастать ограничения, связанные с внешней экономической деятельностью.

+ Автокредитование: прогнозируем умеренное замедление до 20%. Средняя ставка по кредитам на покупку транспортных средств в топ-15 автокредитных банков составляет 21% годовых.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс